Phát triển tài chính tiêu dùng – kinh nghiệm quốc tế và kiến nghị đối với Việt Nam

Trong khuôn khổ Hội thảo "Tài chính tiêu dùng: Kênh dẫn vốn hiệu quả với người yếu thế" vừa tổ chức, TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, đã có bài viết nhằm làm rõ khái niệm tín dụng tiêu dùng và tài chính tiêu dùng, đồng thời đưa ra một số kiến nghị phát triển tài chính tiêu dùng an toàn và hiệu quả hơn trong thời gian tới.

Tài chính tiêu dùng là lĩnh vực mang lại lợi ích cho nền kinh tế với việc thúc đẩy tiêu dùng của người dân, tạo cầu hàng hóa, dịch vụ cho phát triển sản xuất, từ đó, tạo công ăn việc làm cũng như cải thiện đời sống của người dân như giúp phát triển con người thông qua tăng khả năng tiếp cận dịch vụ giáo dục, y tế, du lịch hạn chế tiếp cận tín dụng đen… Tuy nhiên, tài chính tiêu dùng cũng có rủi ro, nếu không được quản lý, kiểm soát phù hợp. Mặc dù tài chính tiêu dùng tại Việt Nam không còn là lĩnh vực mới nhưng vẫn chưa thật sự phát triển, sự tiếp cận của người dân vẫn còn nhiều hạn chế do tâm lý e ngại thủ tục cũng như thói quen chi tiêu, quản lý tài chính cá nhân chưa tốt.

Bài viết sẽ làm rõ khái niệm tín dụng tiêu dùng và tài chính tiêu dùng, đúc rút kinh nghiệm phát triển tài chính tiêu dùng tại một số quốc gia trên thế giới, phân tích thực trạng phát triển tài chính tiêu dùng tại Việt Nam và đưa ra một số kiến nghị phát triển tài chính tiêu dùng an toàn và hiệu quả hơn trong thời gian tới.

1. Làm rõ khái niệm tín dụng tiêu dùng và tài chính tiêu dùng:

Tín dụng tiêu dùng (consumer credit) thường được hiểu theo nghĩa rộng hơn, bao trùm cả tài chính tiêu dùng. Theo đó, tín dụng tiêu dùng bao gồm các khoản tín dụng tiêu dùng được cung cấp bởi các ngân hàng thương mại (NHTM), công ty tài chính, quỹ tín dụng, tổ chức tài chính vi mô, fintech và một số tổ chức tài chính khác.

Trong khi đó, tài chính tiêu dùng (consumer finance) thường được hiểu là các khoản tín dụng tiêu dùng được cung cấp bởi chủ yếu là các công ty tài chính hoặc tương tự, nên quy mô thị trường này nhỏ hơn nhiều.

2. Kinh nghiệm phát triển tài chính tiêu dùng trên thế giới

Tài chính tiêu dùng có thể được xem là chỉ số phản ánh “sức khỏe” của nền kinh tế, bởi nó gắn chặt với tổng cầu của nền kinh tế, là động lực cho tăng trưởng sản xuất, tiêu dùng, tạo công ăn việc làm cho nền kinh tế. Nghiên cứu của Luckman (2015) đã cho thấy mối quan hệ thuận chiều giữa cho vay tiêu dùng và tăng trưởng thu nhập ở Hoa Kỳ, Vương quốc Anh, Úc và Nhật Bản. Các sản phẩm tài chính tiêu dùng tập trung vào đáp ứng nhu cầu tiêu dùng cá nhân như mua bất động sản (căn hộ, nhà ở, đất thổ cư), mua sắm hàng hóa tiêu dùng (xe cộ, hàng điện tử, hàng gia dụng…), trang trải chi phí sinh hoạt (thực phẩm, dịch vụ ăn uống, giải trí, du lịch, vận chuyển…), y tế (chi phí khám chữa bệnh), giáo dục (học phí, du học), thậm chí một vài khoản chi phí như ma chay, cưới hỏi… Gần đây, tài chính tiêu dùng cũng đã phát triển mạnh tại nhiều quốc gia trong khu vực châu Á như Trung Quốc, Hàn Quốc… giúp các nền kinh tế này phát triển nhanh chóng thông qua kích cầu tiêu dùng, đa dạng hóa thị trường tài chính, tăng khả năng tiếp cận tài chính đối với người dân và DN, nhất là DN siêu nhỏ…

Tại Mỹ, tín dụng tiêu dùng đã được bắt đầu từ những năm 1.800, đến nay đóng một vai trò quan trọng trong việc phát triển kinh tế của quốc gia này với gần như 100% cá nhân, hộ gia đình có sử dụng một trong các khoản tài chính tiêu dùng như thẻ tín dụng, vay mua nhà, mua xe ô tô, hoặc vay học phí… Theo Ủy ban Thương mại Liên bang Hoa Kỳ (U.S. Federal Trade Commission), tài chính tiêu dùng là một yếu tố quan trọng của nền kinh tế quốc gia này. Khả năng vay tiền dễ dàng của người tiêu dùng cho phép một nền kinh tế được quản lý tốt hoạt động hiệu quả hơn và kích thích tăng trưởng kinh tế.

Đặc biệt là sau đại dịch COVID-19, tài chính tiêu dùng là một trong những động lực chính cho phát triển kinh tế với việc người dân tăng cường sử dụng các khoản tín dụng tiêu dùng để đáp ứng nhu cầu cấp bách, cũng như tranh thủ các chính sách thúc đẩy kinh tế. Trong bối cảnh số hóa trong lĩnh vực tài chính diễn ra mạnh mẽ và sự bùng nổ của thương mại điện tử từ năm 2020, thẻ tín dụng điện tử cũng đang trở thành phương thức thanh toán phổ biến của người dân. Apple Pay phát hành thẻ tín dụng điện tử từ cuối năm 2019 và chỉ sau 6 tháng, đã có khoảng 2,2% tổng số người dùng thẻ tín dụng ở Mỹ đã sử dụng; trong số đó, 60% người dùng đã sử dụng thẻ này là thẻ tín dụng chính của họ.

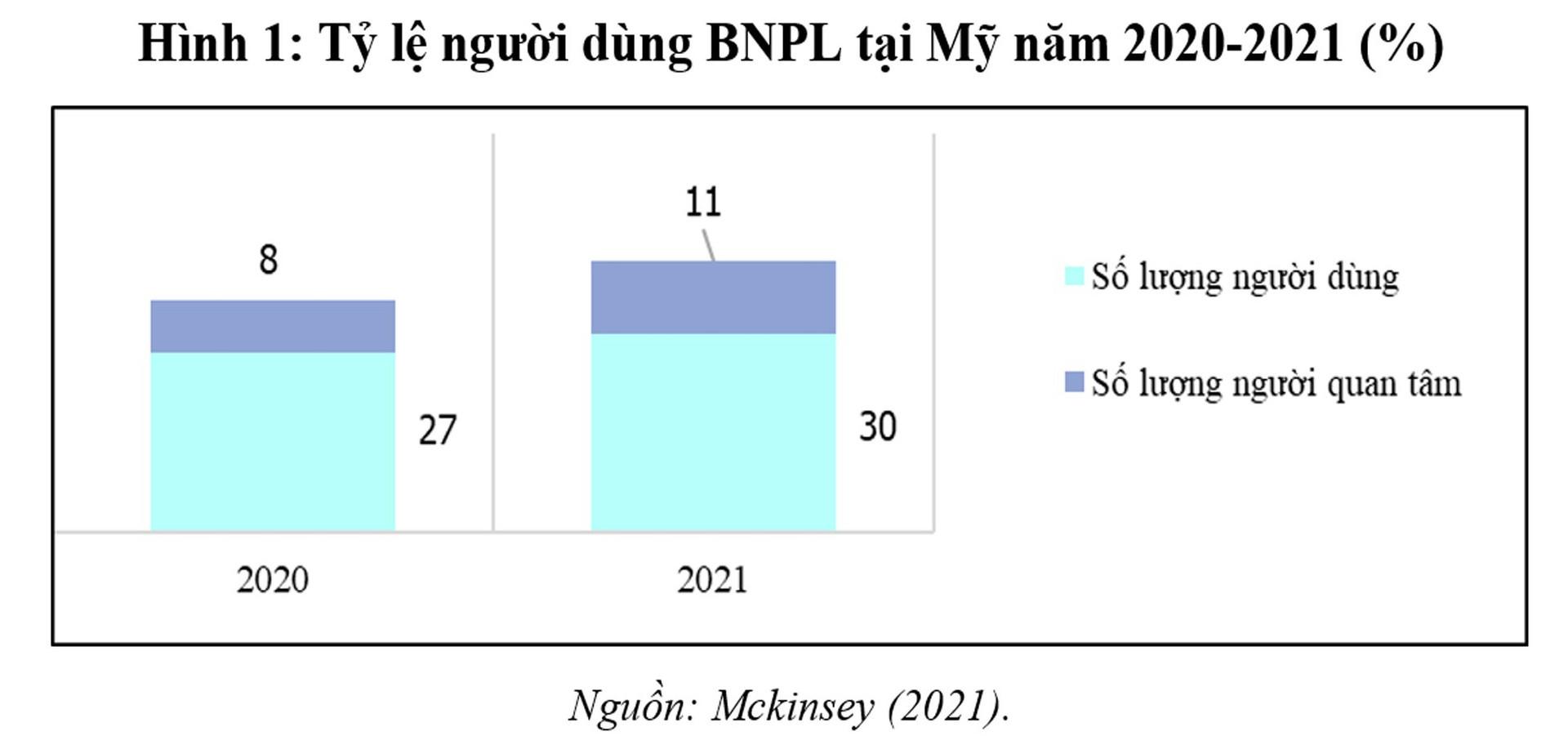

Bên cạnh đó, các tùy chọn mua trước, trả sau (BNPL) đã được phát triển và ứng dụng nhanh chóng, trở thành một trong những ưu tiên hàng đầu đối với người dân. Dịch vụ BNPL - được cung cấp bởi các Fintech cho phép khách hàng trả chậm không lãi suất. Theo đó, người mua được thanh toán tiền linh hoạt đến người bán theo nhiều kỳ hạn khác nhau từ 3-36 tháng nếu cả hai đều có tài khoản trên một nền tảng thanh toán chung như Klanar (Thụy Điển), Affirm (Mỹ), Paidy (Nhật Bản)... Theo nghiên cứu của McKinsey năm 2021, 30% người trả lời khảo sát cho biết đã sử dụng BNPL, cao hơn 3 điểm % so với năm 2020 và tỷ lệ người có ý định sử dụng BNPL cũng tăng từ 8% lên 11% (Hình 1). Đến năm 2025, doanh số BNPL toàn cầu dự kiến sẽ chiếm khoảng 10% tổng doanh số giao dịch thương mại điện tử.

|

Tại Trung Quốc, thị trường tài chính tiêu dùng bùng nổ từ năm 2014, tính đến cuối năm 2019, quy mô thị trường đã tăng gấp đôi so với 2015, lên 1,4 tỷ USD (so với mức 563,1 triệu USD vào cuối năm 2015) với tốc độ tăng trưởng bình quân cho cả giai đoạn là 27,4%. Theo dự báo của McKinsey, đến cuối năm 2025, quy mô của thị trường có thể lên đến 4,2 tỷ USD. Thị trường tín dụng tiêu dùng của Trung Quốc có sự tham gia của các NHTM, công ty tài chính tiêu dùng được cấp phép và các nền tảng tài chính tiêu dùng trực tuyến; trong đó, các NHTM tham gia chủ yếu là các NHTM tư nhân nhỏ, chủ yếu thông qua thẻ tín dụng và các khoản tín dụng tiêu dùng. Hiện nay, đây là lực lượng vẫn đang tiếp tục chiếm giữ thị phần lớn của thị trường này do ưu thế về lượng khách hàng lớn, mạng lưới chi nhánh tốt cũng như quản trị rủi ro hiệu quả.

Công ty tài chính tiêu dùng được huy động vốn từ các cổ đông, vay trên thị trường liên ngân hàng, phát hành trái phiếu (sau khi được thông qua). Tuy nhiên, phải hoạt động theo Luật quản lý thí điểm cho các công ty tài chính tiêu dùng (CBRC 2009, CBRC 2013), và có thể cho vay các món nhỏ với thủ tục đơn giản hơn các NHTM cũng như yêu cầu ít tài sản đảm bảo hơn. Các công ty tài chính có thể cung cấp tín dụng đến cho khách hàng thông qua: (i) hợp tác với chuỗi nhà cung ứng để cho vay khi khách hàng thực hiện mua trả góp và (ii) cho vay trực tiếp. Thông thường, hình thức 1 sẽ phù hợp với cá sản phẩm như cho vay mua nhà, các thiết bị gia dụng cũng như các sản phẩm tiêu dùng có vòng đời dài. Hình thức thứ 2 thường là các món vay cho các nhu cầu dịch vụ của khách hàng như dịch vụ du lịch, cưới hỏi, giáo dục… Trung Quốc đã cấp phép cho gần 30 công ty tài chính tiêu dùng và yêu cầu các cổ đông lớn phải góp ít nhất 30% tổng vốn và quy mô của các công ty tài chính này không được vượt quá 60 tỷ RMB. Trong đó, khá tương tự như Việt Nam, phần lớn các công ty tài chính tiêu dùng này có các cổ đông lớn chính là các NHTM.

Ngoài ra, thị trường Trung Quốc còn có sự tham gia của các công ty trực tuyến như các công ty thương mại điện tử, nền tảng trả góp trực tuyến và cho vay vi mô. Ưu điểm của các mô hình này là không mất chi phí tìm kiếm khách hàng lớn cũng như có mô hình quản lý rủi ro tương đối hiệu quả - nhất là có khả năng xử lý các dữ liệu lớn, phức tạp. Các mô hình này đã cải thiện hiệu quả của tài chính tiêu dùng bằng cách số hóa quy trình tổng thể. Các nền tảng thương mại điện tử đã tích hợp tốt hơn các kênh bán hàng khi phối hợp với các nền tảng trực tuyến trả góp giúp đẩy mạnh tiêu dùng cá nhân. Đồng thời, các tổ chức tài chính Trung Quốc cũng đẩy mạnh phát triển các sản phẩm tín dụng tiêu dùng dành cho hộ gia đình tại nông thôn. Như vậy, tài chính tiêu dùng tại Trung Quốc đã giúp mang lại cơ hội tiếp cận nguồn tài chính thích hợp, giúp phát triển chất lượng lao động, cải thiện đời sống (thông qua gói tài chính cho các dịch vụ y tế, giáo dục…), hạn chế tín dụng đen…

Bên cạnh đó, các cơ quản lý nhà nước tại nhiều quốc gia, đặc biệt là khu vực châu Á – Thái Bình Dương, có xu hướng khuyến khích sự phát triển của thẻ tín dụng - một trong những hình thức tín dụng tiêu dùng phổ biến. Tại Trung Quốc, Chính phủ đã áp dụng các chính sách để thúc đẩy cạnh tranh giữa các nhà phát hành như chấp thuận cho các hãng thẻ quốc tế thiết lập mạng lưới thanh toán (American Express được cấp phép từ tháng 6/2020), loại bỏ trần lãi suất đối với thẻ tín dụng từ ngày 1/1/2021 (trước đó quy định lãi suất giới hạn từ 12,78%/năm đến 18,25%/năm)... Tại Malaysia và Indonesia, các nhà quản lý đang nghiên cứu tạo nền tảng công nghệ thanh toán cấp quốc gia chấp nhận rộng rãi tất cả các phương thức thanh toán, bao gồm cả thẻ tín dụng, Ví điện tử, QR code...

3. Thực trạng phát triển tài chính tiêu dùng tại Việt Nam

Định hướng phát triển thị trường tài chính nói chung và tài chính tiêu dùng nói riêng đã được vạch tương đối rõ nét trong các quyết định, chiến lược quan trọng của ngành Ngân hàng. Theo đó, tại Quyết định số 986/QĐ–TTg ngày 08/08/2018 về Chiến lược phát triển ngành ngân hàng đến năm 2025 và định hướng đến năm 2030 và Quyết định số 149/QĐ-TTg ngày 22/01/2020 về Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030, mục tiêu cho hệ thống tài chính là phải đáp ứng nhu cầu về dịch vụ tài chính, ngân hàng ngày càng gia tăng của nền kinh tế, phát triển tài chính toàn diện hơn vào năm 2030, bảo đảm đa số người dân và doanh nghiệp có cơ hội tiếp cận đầy đủ, thuận tiện các dịch vụ tài chính, ngân hàng có chất lượng, chi phí hợp lý, giảm mạnh tín dụng đen... Đồng thời, Ngân hàng Nhà nước cũng đã đặt ra những mục tiêu cụ thể đến năm 2025 phải phấn đấu tối thiểu 50% và đến năm 2030 là 70% các khoản vay, cho vay của ngân hàng, của các công ty tài chính đối với các khoản vay nhỏ lẻ phục vụ tiêu dùng phải được thực hiện qua kênh số.

Do ảnh hưởng của dịch COVID-19, từ tháng 6/2020 đến nay, chủ trương kích cầu thị trường nội địa thông qua thúc đẩy tiêu dùng là một trong những nhiệm vụ trọng tâm của Chính phủ. Đặc biệt là từ đầu năm 2022, để tiếp tục hỗ trợ người tiêu dùng vượt qua khó khăn của đại dịch COVID-19, NHNN đã chỉ đạo các công ty tài chính tiêu dùng có ngay gói tín dụng 20.000 tỷ đồng cho vay với lãi suất bằng một nửa lãi vay hiện tại để công nhân, người lao động có thể dễ dàng tiếp cận.

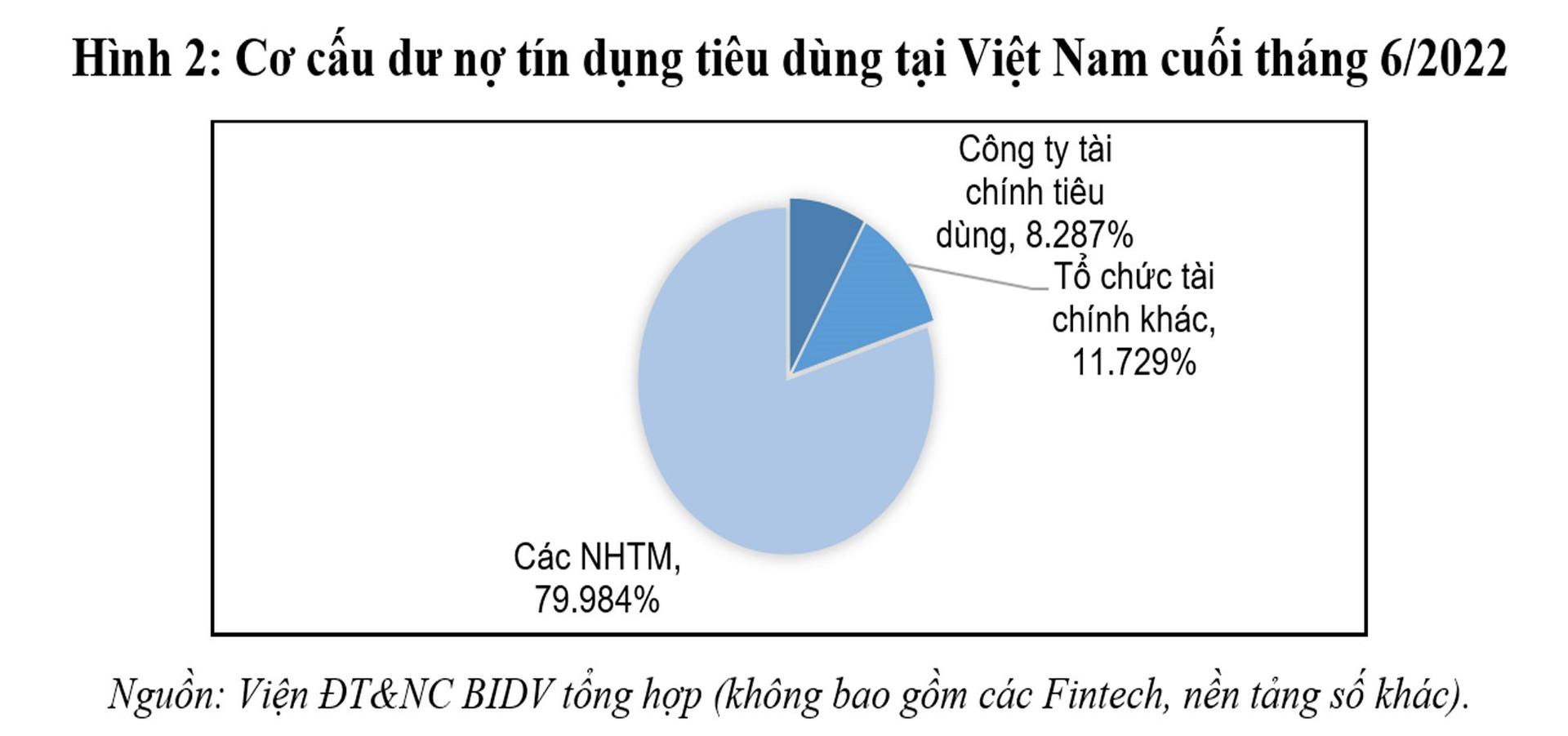

Đến nay, tài chính tiêu dùng tại Việt Nam đã có sự phát triển tích cực. Theo ước tính của FiinGroup, tín dụng tiêu dùng của các công ty tài chính tiêu dùng và các tổ chức tài chính khác tại Việt Nam khoảng 18% GDP, tương đương khoảng hơn 500 nghìn tỷ đồng vào cuối tháng 6/2022. Trong đó, theo thông tin từ Câu lạc bộ Tài chính tiêu dùng thuộc Hiệp hội Ngân hàng Việt Nam, tính đến hết tháng 6/2022, tổng dư nợ của khối công ty tài chính tiêu dùng đạt 207 nghìn tỷ đồng, tăng trưởng 7,9% so với tháng 12/2021. Như vậy, dư nợ tiêu dùng của các tổ chức tài chính khác là khoảng 293 nghìn tỷ đồng.

Bên cạnh đó, theo thống kê của NHNN, đến cuối năm 2021, tín dụng tiêu dùng của hệ thống NHTM đạt gần 2 triệu tỷ VND, chiếm hơn 20% dư nợ tín dụng cho nền kinh tế. Như vậy, thị phần lớn của dư nợ tiêu dùng của vẫn nằm trong tay các NHTM (với khoảng 80%), các công ty tài chính tiêu dùng chiếm khoảng 8%, còn lại là các tổ chức tài chính khác (12%).

|

Đồng thời, sự phát triển về quy mô của thị trường còn được thể hiện qua việc liên tục có các doanh nghiệp nước ngoài đầu tư vào các công ty tài chính Việt Nam. Các công ty tài chính nước ngoài nhận được đầu tư lớn từ các công ty mẹ ở nước ngoài hay mới thành lập ngày càng tăng, điển hình như Công ty Tài chính Prudential Việt Nam (được Shinhan Bank Việt Nam mua lại và thiết lập hệ sinh thái tài chính cùng với Shinhan Securities và Shinhan Life), Lotte Finance - công ty con của Lotte Card là công ty tài chính phát hành thẻ tín dụng sở hữu mạng lưới dịch vụ và bán lẻ lớn nhất Hàn Quốc…

Các dịch vụ tài chính tiêu dùng ngày càng phong phú. Sản phẩm đa dạng trải dài từ các khoản vay tiền mặt, vay để mua đồ gia dụng, thiết bị điện tử, điện thoại, máy vi tính hay phương tiện (xe máy)… đến các nhóm sản phẩm hiện đại như sản phẩm chăm sóc sắc đẹp, sản phẩm y tế… Bên cạnh đó, các công ty cũng phát triển các sản phẩm cho các thị trường ngách như cho vay thẻ tập thể dục, học ngoại ngữ, tiệc cưới hay du lịch, thậm chí là phát hành thẻ tín dụng (cạnh tranh trực tiếp với các NHTM)... Từ đầu năm 2022, hưởng ứng chương trình hỗ trợ người tiêu dùng vượt qua dịch bệnh. Các công ty tài chính đang triển khai thêm các sản phẩm mới với các ưu đãi đáng kể như FE Credit đang triển khai Chương trình tín dụng tiêu dùng 10.000 tỷ đồng với các khoản vay đặc biệt cho người lao động, với kỳ hạn cho vay từ 6 - 24 tháng, số tiền vay từ 10-70 triệu đồng, lãi suất giảm ít nhất 50% so với lãi suất thông thường… áp dụng cho người vay đang làm việc tại các công ty có hợp tác với FE Credit…

Về độ bao phủ khách hàng, tài chính tiêu dùng đã vươn đến phục vụ các nhóm dân cư chưa hoặc ít tiếp cận với dịch vụ ngân hàng truyền thống ở vùng nông thôn, vùng sâu vùng xa, vùng có điều kiện kinh tế - xã hội khó khăn... Đồng thời, các công ty tài chính đã xây dựng được mạng lưới khách hàng thân thiết, thường xuyên sử dụng dịch vụ và dần thay đổi được thói quen tiêu dùng của người dân. Riêng FE Credit có 4 triệu khách hàng thân thiết thường xuyên sử dụng các dịch vụ vay tiêu dùng. Với thị phần của FE Credit là khoảng 50% toàn thị trường thì dịch vụ tài chính tiêu dùng đã tiếp cận được khoảng 8 triệu khách hàng trên khắp Việt Nam.

Đồng thời, nhằm thực hiện mục tiêu chuyển đổi số, dịch vụ tài chính tiêu dùng hiện nay đang chuyển dần từ các phương thức truyền thống sang tận dụng triệt để công nghệ, từ tìm kiếm khách hàng, phương thức tiếp thị, cho đến thẩm định trực tuyến qua mạng xã hội, chấm điểm khách hàng bằng các mô hình tận dụng dữ liệu lớn, trí tuệ nhân tạo (AI), giải ngân trực tuyến vào tài khoản, ví điện tử... Ví dụ, FE Credit đã hoàn thiện xây dựng hệ thống CNTT đáp ứng được việc cung ứng dịch vụ cho vay trực tuyến cho hơn 230.000 khoản vay, tương ứng trung bình 350 khoản vay/ngày thông qua ứng dụng $NAP…

Như vậy, tài chính tiêu dùng góp phần phục hồi và phát triển kinh tế - xã hội, thể hiện qua ba phương diện: (i) góp phần tăng sức mua, kích thích tiêu dùng, nhất là giai đoạn sau dịch bệnh; từ đó, thúc đẩy sản xuất và cuối cùng là hỗ trợ tăng trưởng kinh tế; (ii) Góp phần phát triển tài chính toàn diện tại Việt Nam khi tài chính tiêu dùng tập trung vào phân khúc khách hàng dưới chuẩn, nhỏ lẻ, khó hoặc chưa đủ điều kiện tiếp cận tín dụng ngân hàng; (iii) tạo việc làm cho xã hội với nhu cầu về nhân lực tài chính, tư vấn khách hàng, quản trị hệ thống… Việc mở rộng cho vay, đáp ứng nhu cầu vốn tiêu dùng cho người dân đã góp phần hạn chế người dân tiếp cận vốn từ những kênh không chính thức, giúp giảm thiểu các hệ lụy, bảo đảm an ninh trật tự xã hội.

Theo đó, dự báo thị trường tài chính tiêu dùng Việt Nam sẽ có 5 thuận lợi (cơ hội) và đối mặt với 5 rủi ro, thách thức chính.

Năm điểm thuận lợi đáng kể là:

Thứ nhất, tiềm năng phát triển thị trường tài chính tiêu dùng là rất lớn khi mà triển vọng kinh tế Việt Nam phục hồi, tăng trưởng khá cao (6,5-7% giai đoạn 2021-2030), tăng thu nhập của người dân (khoảng 6%/năm đến năm 2030) là tương đối khả quan.

Thứ hai, Chính phủ đã có và sẽ tiếp tục 1 số gói hỗ trợ phục hồi, phát triển KT-XH sau dịch bệnh COVID-19 cũng như chủ trương cơ cấu lại, lành mạnh hóa các TCTD, qua đó góp phần kích cầu tiêu dùng, giảm tín dụng đen.

Thứ ba, nhu cầu, định hướng phát triển đẩy mạnh ngân hàng bán lẻ, trong đó có tín dụng cá nhân của các tổ chức tín dụng cùng với định hướng phát triển, đa dạng hóa sản phẩm của các công ty tài chính sẽ giúp thị trường tài chính tiêu dùng có động lực phát triển mạnh mẽ hơn.

Thứ tư, văn hóa tiêu dùng, vay mượn của người dân ngày càng thay đổi. Những năm gần đây (không kể năm 2020 do ảnh hưởng bởi dịch COVID-19), nền kinh tế tăng trưởng cao, thu nhập bình quân đầu người tăng lên, tầng lớp trung lưu nhiều hơn nên nhu cầu tiêu dùng, mua sắm gia tăng, khiến nhu cầu tín dụng, tài chính tiêu dùng gia tăng.

Cuối cùng, quá trình chuyển đổi số mạnh mẽ tạo ra nhiều cơ hội cho thị trường tài chính tiêu dùng phát triển theo hướng hiện đại, đang dạng hóa sản phẩm, tăng trải nghiệm khách hàng, tiết giảm chi phí và tăng khả năng tiếp cận cho khách hàng.

Năm rủi ro, thách thức cần lưu tâm, đó là:

Một là, quy mô tài chính tiêu dùng khó tăng nhanh trong khi chất lượng tài sản có nguy cơ sụt giảm do khách hàng là nhóm đối tượng dễ chịu tổn thương nhất trước tác động của COVID-19 do mất việc, giảm thu nhập . Cùng với đó, do ảnh hưởng của các yếu tố bên ngoài như dịch bệnh, thiên tai… dẫn tới các cá nhân, hộ gia đình có tâm lý tiết kiệm, hạn chế chi tiêu, khiến cho nhu cầu vay tiêu dùng giảm trong ngắn hạn. Đồng thời, phân khúc chính của các công ty tài chính (các sản phẩm tín chấp và khách hàng có thu nhập hạn chế) là đối tượng dễ tổn thương dẫn tới năng lực trả nợ suy giảm và nguy cơ nợ xấu gia tăng.

Hai là, lợi nhuận kinh doanh kém khả quan hơn do thu nhập ròng từ lãi có nguy cơ bị thu hẹp bởi áp lực cạnh tranh gay gắt (nhất là từ phía các công ty tài chính mới gia nhập thị trường, từ các Fintech) khiến mặt bằng lãi suất cho vay có xu hướng giảm để thu hút khách hàng cùng áp lực phải tăng chi phí dự phòng rủi ro (do chất lượng tín dụng có xu hướng giảm do ảnh hưởng của dịch bệnh), trong khi các công ty tài chính vẫn chủ yếu vay vốn từ các tổ chức tín dụng, từ thị trường trái phiếu với lãi suất khá cao.

Ba là, khung pháp lý ngày càng theo hướng chặt chẽ, thận trọng hơn, có thể góp phần lành mạnh hóa thị trường TCTD, nhưng cũng sẽ có ảnh hưởng đến phạm vi hoạt động, khả năng sinh lời của các công ty tài chính, như Thông tư 18 (2019) quy định tỷ lệ cho vay tiền mặt tối đa giảm từ 70% hiện nay xuống còn 30% đến năm 2024, trong khi đây lại là hoạt động chính và nguồn thu quan trọng của các công ty tài chính.

Bốn là, áp lực cạnh tranh gia tăng do ảnh hưởng của xu hướng bùng nổ các mô hình kinh doanh mới (Fintech và cho vay ngang hàng – P2P lending). Với đặc thù được xây dựng trên nền tảng công nghệ số, mang lại sự thuận tiện, nhanh chóng và linh hoạt, các công ty này tạo cạnh tranh không nhỏ đối với hệ thống tài chính truyền thống nói chung và các công ty công ty tài chính nói riêng. Chiều ngược lại, đây cũng là cơ hội để các công ty tài chính học hỏi, hợp tác, phát triển công nghệ để thu hút khách hàng, giữ vững và phát triển thị phần.

Năm là, hành vi và xu hướng tiêu dùng của khách hàng thay đổi mạnh sau đại dịch sẽ định hình lại hoạt động và chiến lược kinh doanh của các công ty tài chính. Theo các nghiên cứu gần đây: (i) xu hướng tiêu dùng của người dân đã có những thay đổi đáng kể theo hướng tiết kiệt hơn, chú trọng nhiều hơn đến nhu cầu thiết yếu (như chăm lo sức khỏe, y tế, môi trường và lối sống lành mạnh hơn…); (ii) công nghệ số, thương mại điện tử, mua sắm trực tuyến trở nên phổ biến hơn trong hoạt động kinh doanh của doanh nghiệp và tiêu dùng của người dân. Từ đó, đặt ra yêu cầu điều chỉnh hoạt động và chiến lược kinh doanh đối với các công ty tài chính nói riêng và xu hướng phát triển thị trường tài chính tiêu dùng nói chung.

3. Một số giải pháp phát triển thị trường tài chính tiêu dùng lành mạnh, bền vững

Với định hướng phát triển, cơ hội và thách thức như nêu trên, Nhóm nghiên cứu gợi ý một số giải pháp để phát triển thị trường tài chính tiêu dùng Việt Nam một cách lành mạnh, bền vững như sau:

Đối với các cơ quan quản lý:

Tiếp tục hoàn thiện hành lang pháp lý trong việc quản lý, giám sát các công ty tài chính (nhất là các quy định về chuẩn mực an toàn cũng như minh bạch thông tin, tiếp thị sản phẩm, quản trị rủi ro...) cũng như khung pháp lý về bảo vệ người tiêu dùng nói chung và người tiêu dùng tài chính nói riêng. Ngoài ra, Chính phủ tiếp tục khuyến khích, thúc đẩy sản phẩm tài chính gắn với công nghệ, song vẫn kiểm soát được rủi ro và tăng khả năng tiếp cận dịch vụ tài chính của người dân và doanh nghiệp. Đồng thời, NHNN cũng cần tăng cường giám sát, quản lý để hạn chế rủi ro, nợ xấu có thể tăng nhanh trong lĩnh vực tài chính tiêu dùng khi nền kinh tế có nhiều khó khăn do dịch bệnh. Cụ thể là sớm sửa đổi Thông tư 43/2016/TT-NHNN quy định cho vay tiêu dùng của công ty tài chính theo hướng nâng hạn mức tổng dư nợ cho vay đối với một khách hàng (không quá 100 triệu đồng/khách hàng) để đáp ứng nhu cầu khách hàng tốt hơn, cũng như xem xét cho phép các công ty tài chính sớm tiếp cận với dữ liệu dân cư quốc gia để thuận tiện trong việc KYC khách hàng…

Đồng thời, hết sức lưu ý khi sửa đổi Luật các TCTD (dự kiến năm 2023) cần quan tâm đến bổ sung, làm rõ một số nội dung quan trọng như: tài chính tiêu dùng số, phê duyệt tín dụng online, chia sẻ thông tin – dữ liệu khách hàng, an ninh mạng và an toàn thông tin, dữ liệu khách hàng trong bối cảnh chuyển đổi số mạnh mẽ.

Tạo điều kiện cho các công ty tài chính quy mô vừa và nhỏ phát triển, nhằm tăng tính cạnh tranh thông qua việc thu hút vốn từ nhà đầu tư nước ngoài, tiếp nhận nguồn vốn ưu đãi quốc tế… để hạn chế rủi ro tập trung vào số ít các công ty tài chính lớn. Điều này sẽ giúp giảm lãi suất, tăng đa dạng về sản phẩm - dịch vụ, mang lại nhiều lợi ích hơn cho người tiêu dùng cũng như nền kinh tế.

Sớm hoàn thiện cơ sở dữ liệu dân cư quốc gia, qua đó giúp cho tiến trình phát triển tài chính số, ngân hàng số, thanh toán không tiền mặt được thúc đẩy nhanh hơn, thuận lợi hơn và tăng hiệu quả hoạt động của các công ty tài chính, nhất là trong các khâu: eKYC, chia sẻ thông tin, dữ liệu, phát triển hệ sinh thái số, đánh giá khách hàng…

Cho phép phê duyệt khoản vay online?

Đối với các công ty tài chính:

Rà soát, điều chỉnh chiến lược kinh doanh; phát triển mô hình kinh doanh mới phù hợp với xu hướng thị trường trong và sau dịch bệnh. Trong đó, đặc biệt lưu tâm đến những thay đổi về xu hướng tiêu dùng, thị hiếu mới của khách hàng để phát triển các chính sách, sản phẩm phù hợp. Các công ty tài chính cần xây dựng và thường xuyên đánh giá các kịch bản thị trường để có thể lường đón và kiểm soát rủi ro và nâng cao hiệu quả hoạt động.

Chú trọng phát triển các nền tảng công nghệ phục vụ cho vay tiêu dùng, giảm chi phí, tăng năng suất lao động, phối hợp phát triển các mô hình kinh doanh mới (Fintech, cho vay ngang hàng, Mobile money…). Các công ty tài chính có thể thay đổi quan điểm khi xem Fintech là đối tác cùng phát triển lâu dài, cùng hợp tác để phát triển hệ sinh thái tài chính tiêu dùng số.

Chú trọng quản trị rủi ro tín dụng và hoạt động (nhất là rủi ro đạo đức): trong bối cảnh chất lượng tín dụng suy giảm do tác động bởi dịch bệnh, các công ty tài chính cần thường xuyên đánh giá lại chất lượng danh mục cho vay; cải tiến phương pháp phân tích, chấm điểm tín dụng nhằm tăng cường khả năng giám sát rủi ro tín dụng cũng như xây dựng các phương án kiểm soát rủi ro phù hợp.

Tiết giảm chi phí để tối ưu hóa hoạt động, cân đối phù hợp giữa rủi ro và lãi suất cho vay để thu hút khách hàng và tăng tính bền vững. Với mức lãi suất hợp lý, các công ty tài chính dễ dàng hơn trong thu hút người dân vay tiêu dùng và góp phần giảm rủi ro không trả được nợ (một phần do lãi suất quá cao).

Tham gia đẩy mạnh giáo dục tài chính cho người tiêu dùng và thực hiện tốt hơn việc minh bạch thông tin cho khách hàng. Các nhân viên tín dụng cần thông tin đầy đủ, chính xác về hợp đồng tín dụng, tuân thủ qui định nhắc nợ, thu hồi nợ. Theo kinh nghiệm quốc tế, khi kiến thức, trình độ của người dân cũng như lao động trong mảng tín dụng tiêu dùng tăng lên, thì khả năng tiếp cận tài chính tăng, giúp đẩy lùi tín dụng đen và nợ xấu giảm.

Quan tâm xây dựng và phát triển đội ngũ nhân sự để phát triển hiệu quả, bền vững. Đội ngũ cán bộ là một trong những yếu tố quan trọng có ảnh hưởng quyết định đến hiệu quả kinh doanh cho các công ty tài chính. Do đó, cần chú trọng đào tạo cán bộ, nhất là kỹ năng phân tích tín dụng tiêu dùng, kỹ năng chăm sóc khách hàng, kỹ năng đòi nợ, tư vấn, kỹ năng ứng dụng CNTT trong hoạt động…