Lãi suất tiền gửi tiết kiệm ổn định trong tháng đầu năm 2023

Đầu tháng 1, lãi suất tiền gửi tiết kiệm tại các ngân hàng đã về mức ổn định sau thời gian tăng nóng.

Những tháng cuối năm 2022, lãi suất tiền gửi tiết kiệm tại các ngân hàng đua nhau tăng nóng, có lúc vượt mốc 10%/năm. Trước tình hình đó, Hiệp hội ngân hàng (VNBA) phải tổ chức họp với các nhà băng và thống nhất áp dụng mức lãi suất huy động tại các kỳ hạn không vượt quá 9.5%/năm (kể cả các khoản khuyến mãi cộng lãi suất). Đồng thời, các tổ chức tín dụng cũng đồng thuận nỗ lực giảm lãi suất cho vay hỗ trợ doanh nghiệp thông qua tiết giảm chi phí.

Tại văn bản số 9064 gửi các ngân hàng, Thống đốc Ngân hàng Nhà nước (NHNN) yêu cầu các ngân hàng tiếp tục tiết giảm chi phí hoạt động, thủ tục hành chính, các khoản chi không cần thiết để có dư địa phấn đấu giảm lãi suất cho vay. NHNN nhấn mạnh sẽ theo dõi các trường hợp ngân hàng tiếp tục tăng lãi suất và có biện pháp xử lý đối với các ngân hàng này.

Và sau khi có sự can thiệp của NHNN, tình hình lãi suất tiền gửi tiết kiệm tại các ngân hàng đã ổn định, đưa về dưới 9.5%/năm.

Tại kỳ điều chỉnh ngày 26/12/2022, DongABank giảm từ 0.25-0.35 điểm phần trăm lãi suất tiền gửi các kỳ hạn từ 12 tháng trở lên. Cụ thể, với khoản tiền gửi áp dụng 365 ngày/năm, lãi suất tiền gửi kỳ hạn 12 tháng giảm 0.25 điểm phần trăm xuống còn 9.5%/năm, kỳ hạn trên 12 tháng giảm 0.35 điểm phần trăm còn 9.5%/năm.

Trong khi đó, so với kỳ trước, KLB tăng 0.7 điểm phần trăm lãi suất tiền gửi kỳ hạn từ 6-12 tháng trong khi lại giảm nhẹ 0.1 điểm phần trăm lãi suất kỳ hạn trên 1 năm. Kết quả, lãi suất tiền gửi kỳ hạn 6 tháng tăng lên mức 9.3%/năm, 9 tháng là 9.4%/năm và 12 tháng lên 9.5%/năm trong khi kỳ hạn trên 12 tháng giảm về mức 8.5%/năm.

Từ ngày 28/12/2022, BVB cũng điều chỉnh lãi suất tiền gửi tại một số kỳ hạn. Lãi suất tiền gửi kỳ hạn 9 tháng tăng 0.2 điểm phần trăm lên 9.6%/năm, trong khi kỳ hạn 12 tháng lại giảm 0.2 điểm phần trăm về còn 8.8%/năm và kỳ hạn trên 12 tháng giảm về 9%/năm.

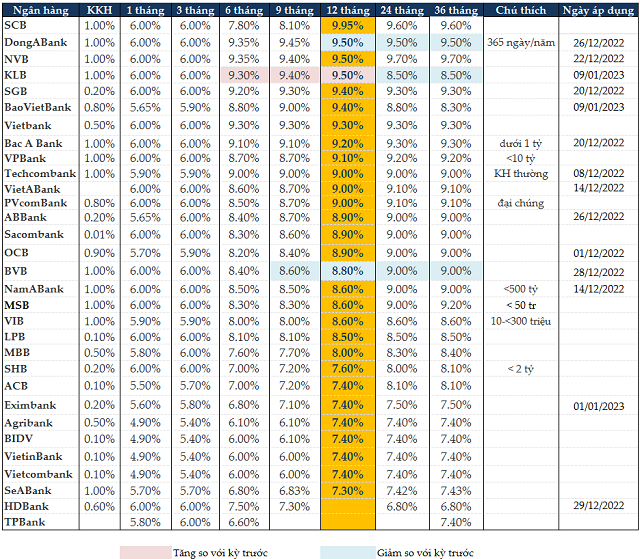

Tính đến 09/01/2023, mức lãi suất tiền gửi tiết kiệm 1-3 tháng được các ngân hàng duy trì trong khoảng 4.9-6%/năm, kỳ hạn 6-9 tháng nằm trong khoảng 6-9.8%/năm, kỳ hạn 12 tháng trong khoảng 7.3-10%/năm.

Tính đến 09/01, ở kỳ hạn 12 tháng, SCB vẫn đang giữ mức lãi suất tiền gửi cao nhất với 9.95%/năm. DongABank, NVB và KLB đang cùng giữ mức lãi suất 9.5%/năm. Kế đó là SGB và BaoVietBank cùng giữ mức 9.4%/năm.

Ở kỳ hạn 6 tháng, DongABank và NVB áp dụng lãi cao nhất ở mức 9.35%/năm, kế đó là KLB và Vietbank với 9.3%/năm.

Ở nhóm các ngân hàng quốc doanh gồm Agribank, Vietcombank, VietinBank và BIDV, mức lãi suất gần tương đồng nhau. Lãi suất tiền gửi kỳ hạn từ 1-2 tháng được giữ ở mức 4.9%/năm; kỳ hạn 3 tháng và 5 tháng duy trì 5.4%/năm; kỳ hạn 6-11 tháng giữ ở 6%/năm và kỳ hạn từ 12 tháng trở lên tăng lên 7.4%/năm. Ngay cả lãi suất không kỳ hạn cũng được tăng từ mức 0.1-0.2%/năm lên 1%/năm.

Lãi suất tiền gửi tiết kiệm cá nhân tại các ngân hàng tính đến ngày 09/01/2023

|

Cho năm 2023, VDSC dự báo “cơn lốc” tăng lãi suất của các ngân hàng trung ương toàn cầu được kỳ vọng sẽ tạm lắng, với triển vọng các bước tăng thấp hơn và mức độ dự đoán tốt hơn. Trên cơ sở định hướng kiềm giữ đà tăng lãi suất cho vay để hỗ trợ tăng trưởng kinh tế, VDSC dự báo NHNN sẽ không tăng lãi suất điều hành trong năm 2023.

Còn ở góc độ các ngân hàng thương mại, VDSC dự báo lãi suất huy động sẽ tiếp tục có sự phân hóa do cạnh tranh lãi suất giữa các ngân hàng thương mại cổ phần để giải quyết vấn đề thanh khoản; cạnh tranh thu hút tiền gửi trong bối cảnh dòng tiền nhàn rỗi đang dịch chuyển và người gửi tiền đã quan tâm nhiều hơn đến thương hiệu ngân hàng nên chấp nhận gửi nơi có lãi suất thấp hơn để hạn chế rủi ro. Tiền gửi khu vực dân cư phục hồi trong năm 2023 nhờ bong bóng đầu cơ đất đai xẹp; kênh đầu tư vàng, USD hạ nhiệt; thị trường tài sản (trái phiếu, cổ phiếu) giảm tính hấp dẫn do nhà đầu tư cân đối lại kỳ vọng lợi nhuận/rủi ro.

Dưới góc nhìn chuyên gia, PGS.TS. Đinh Trọng Thịnh dự báo lãi suất huy động vẫn sẽ ở mức như hiện tại, nếu có tăng thì cũng không đáng kể. Với những quyết sách của NHNN bằng việc cung cấp thêm nguồn vốn giá rẻ ra thị trường, kỳ vọng trong thời gian tới lãi suất vay cũng sẽ giữ ổn định và không có biến động lớn, từ đó đáp ứng tốt nhất nhu cầu về vốn trong nền kinh tế.