Chiến lược đầu tư năm 2024 trong bối cảnh rủi ro địa - chính trị

2024 có thể là năm bản lề, bắt đầu cho một giai đoạn mới đầy biến động về cả địa - chính trị và kinh tế thế giới, khi những cuộc bầu cử của các quốc gia lớn diễn ra, đặc biệt là Mỹ. Vì thế, chiến lược đầu tư cần phải thay đổi để thích ứng với tình hình mới này, nhằm tối đa hóa lợi suất cho tài sản.

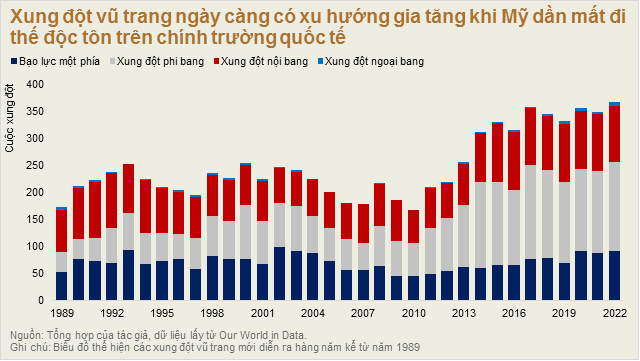

Xung đột vũ trang đang ngày càng có xu hướng gia tăng kể từ năm 2014 - khi Nga bất ngờ sáp nhập bán đảo Crimea - khiến cho Mỹ và các nước đồng minh trở nên chủ động hơn trong các cuộc chiến ủy nhiệm tại những quốc gia nhỏ trên khắp thế giới, từ Trung Đông đến châu Phi.

Trong bối cảnh bất ổn toàn cầu, việc tích hợp phân tích địa - chính trị vào quản lý danh mục đầu tư đã trở nên quan trọng hơn, đặc biệt đối với nhà đầu tư tại Việt Nam, khi thị trường Việt Nam trong những năm qua chịu sự ảnh hưởng từ những biến động toàn cầu nhiều hơn bao giờ hết. Địa - chính trị không chỉ ảnh hưởng trực tiếp đến thị trường tài chính mà tác động đến cả môi trường kinh doanh và cơ hội đầu tư toàn cầu. Nhận thức rõ về những thay đổi địa - chính trị sẽ giúp nhà đầu tư chủ động trong việc đánh giá rủi ro đối với mức sinh lời của danh mục.

Tâm điểm các bất ổn chính trị

Trong năm 2024, các sự kiện chính trị quốc tế quan trọng có thể ảnh hưởng đáng kể đến nhà đầu tư. Tâm điểm là quan hệ Mỹ - Trung, với cuộc đua Tổng thống Mỹ giữa ông Donald Trump và Joe Biden, có thể mang lại những biến động lớn trên toàn cầu. Cả 2 ứng cử viên đều có lập trường đối đầu với Trung Quốc, nhưng ông Biden có xu hướng ưu tiên đối thoại hơn. Kết quả bầu cử sẽ định hình hướng đi chính sách của Mỹ và ảnh hưởng tới mối quan hệ quốc tế, đặc biệt là với Trung Quốc. Một mối quan hệ hợp tác giữa 2 nền kinh tế lớn này sẽ có lợi cho kinh tế toàn cầu, trong đó có Việt Nam - quốc gia có mối liên kết thương mại sâu rộng với cả 2. Đồng thời, căng thẳng tại eo biển Suez, với hành động quân sự của Mỹ và Anh tại Yemen đối phó nhóm Houthi, đã tạo thêm bất ổn cho thương mại toàn cầu, ảnh hưởng tiêu cực đến lưu lượng hàng hóa và chi phí vận chuyển.

Những diễn biến từ bầu cử ở Mỹ có thể ảnh hưởng đến Việt Nam rất sâu sắc và đa chiều. Nếu phía cầm quyền Mỹ ở nhiệm kỳ mới trở nên cực đoan hơn về vấn đề Trung Quốc thì Việt Nam rất có thể sẽ được lợi hơn là hại khi các công ty sẽ dần đảo chiều đầu tư qua các quốc gia khác để tránh không đứng giữa cuộc chiến Mỹ - Trung. Tuy nhiên, những lợi ích sẽ có thể sẽ không đồng đều, đặc biệt là sự phân bổ giữa các doanh nghiệp FDI và doanh nghiệp nội địa cũng như giữa các doanh nghiệp thuộc các nhóm ngành nghề khác nhau. Điều đó đã từng diễn ra trong năm 2019, khi thị trường Việt Nam được kỳ vọng hưởng lợi, song những diễn biến của thị trường chứng khoán trong năm cho thấy các tác động đến nền kinh tế Việt Nam diễn ra rất phức tạp.

Trong khi đó, những diễn biến tại Suez lại tạo ra một rủi ro khá lớn, nhất là đối với ngành may mặc và giày dép tại Việt Nam, khi chúng ta xuất khẩu nhiều nhất là mặt hàng này qua châu Âu. Với việc châu Âu là đối tác giao thương lớn thứ 3 của Việt Nam và ngành nghề này cũng là nơi từ 10 - 15% lao động Việt Nam đang làm việc, nếu sự kiện này kéo dài, sẽ khiến các đơn hàng qua châu Âu giảm sút hoặc tiền sẽ về lâu hơn do quãng đường lâu hơn, gây ảnh hưởng tiêu cực cho thu nhập của ngành nghề vốn đã có một năm 2023 rất khó khăn.

Những ẩn số từ chính sách tiền tệ của các nước lớn

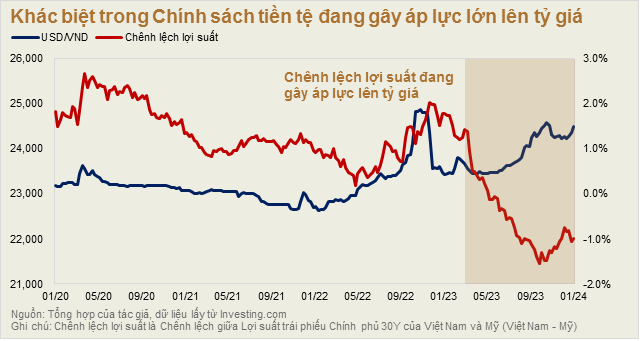

Ngân hàng Nhà nước (NHNN) đã làm rất tốt việc điều hành tỷ giá trong 3 năm qua. Biến động chỉ tăng mạnh khi có sự kiện bất khả kháng trong nước. Nhưng sự trái ngược trong chính sách tiền tệ đang làm cho áp lực tỷ giá ngày càng tăng và khiến cho những sự lựa chọn ngày càng ít đi để bảo toàn được tỷ giá lẫn lạm phát trong nước.

Đối với Fed, thị trường Mỹ vẫn kỳ vọng họ sẽ giảm lãi suất trong năm 2024, nhưng phải tận quý 4 mới bắt đầu giảm, khi những dữ liệu về việc làm và lạm phát vẫn đang cho thấy mức lãi suất cao chưa gây ảnh hưởng đủ nhiều để lạm phát về mức 2% sớm hơn. Mức giảm mà thị trường kỳ vọng, nếu so về lịch sử, lại khá cao. Do đó, những áp lực về tỷ giá đối với Việt Nam vẫn sẽ hiện hữu.

Còn ở Việt Nam, với việc NHNN đã đưa ra các tín hiệu nới lỏng từ việc đặt mục tiêu tăng trưởng tín dụng 15% trong năm 2024 và đưa ra Thông tư 22/2023 khuyến khích cho vay mua nhà ở xã hội và khu công nghiệp thì sắp tới áp lực về tỷ giá sẽ còn mạnh hơn nữa. Khi đó, sẽ rất khó để nới lỏng thêm mà không có những biện pháp can thiệp thị trường để kìm hãm tỷ giá. Vì thế, xác suất để NHNN tiếp tục có những hành động nới lỏng hơn là khá thấp và tăng trưởng sẽ một lần nữa phụ thuộc chủ yếu vào nỗ lực giải ngân từ Chính phủ.

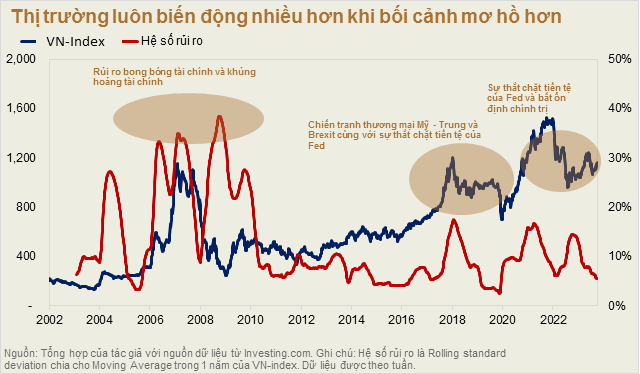

Chiến lược đầu tư trong bối cảnh địa - chính trị

Có thể thấy, giai đoạn sắp tới sẽ có nhiều rủi ro hơn là cơ hội, với nhiều sự kiện khó có thể dự đoán. Vì thế, một sự chủ động hơn trong quản lý danh mục sẽ rất cần thiết để có thể phản ứng nhanh trước các diễn biến mới của thế giới. Yếu tố địa - chính trị ảnh hưởng ngày càng rõ nét đến hoạt động của nhà đầu tư toàn cầu. Cứ mỗi năm trôi qua, thị trường chứng khoán toàn cầu nói chung và Việt Nam nói riêng đều không diễn ra quá tệ như những gì được kỳ vọng, bởi những chính sách hỗ trợ ngược chu kỳ của Chính phủ và Ngân hàng Trung ương các nước. Tuy nhiên, rủi ro hậu nghiệm (ex-post risk) luôn phản ánh vào giá trong những năm qua. Do đó, các chiến lược đầu tư thiên về tập trung quản trị rủi ro sẽ là những chiến lược đầu tư phù hợp trong năm 2024 và cả trong một vài năm tới.

Chiến lược phù hợp sẽ là giảm tỷ lệ đòn bẩy, gia tăng tỷ trọng vào các tài sản trú ẩn như vàng hay trái phiếu. Danh mục sẽ cần đa dạng hóa hơn giữa các lớp tài sản, hay nói cách khác là tương quan giữa các lớp tài sản nên thấp hơn so với giai đoạn trước để có thể chống chọi với đủ các loại rủi ro có thể xảy ra.

Với cổ phiếu, giai đoạn tới, nhà đầu tư nên ưu tiên lựa chọn những cổ phiếu có một cơ cấu tài chính mạnh (nhiều tiền, ít nợ), có dòng tiền kinh doanh ổn định để hỗ trợ tốt cho dòng cổ tức hàng năm, hơn là tìm những công ty đang vay nợ nhiều để phát triển. Xác suất thành công trong giai đoạn tới sẽ thấp hơn giai đoạn trước. Do đó, một nền tảng tài chính mạnh sẽ giúp công ty đó chống đỡ với rủi ro tốt hơn.

Việc bảo toàn vốn luôn quan trọng hơn việc kiếm lời từ việc đầu tư. Nhận định này sẽ đặc biệt đúng trong giai đoạn hiện nay, khi mức độ khó của cuộc chơi đang ngày càng tăng và đòi hỏi một sự tập trung, đặc biệt là sự thận trọng hơn trong các chiến lược của nhà đầu tư.

Tuy nhiên, trong giai đoạn mà mọi thứ đều mơ hồ và bất ổn như hiện tại, mọi thứ đều vẫn có thể đi sai kỳ vọng và làm danh mục của nhà đầu tư bị thiệt hại (lỗ danh mục hoặc quá phòng thủ nên danh mục không đạt được lợi suất tối ưu). Vì thế mà sự linh hoạt, thay đổi quan điểm và chiến lược khi bối cảnh thay đổi cũng sẽ đóng vai trò rất quan trọng để đạt tối ưu lợi suất trong thời gian tới.