Sửa quy định phát hành trái phiếu doanh nghiệp: Tìm hướng bền vững cho thị trường

Bộ Tài chính đã đánh giá tình hình thị trường trái phiếu doanh nghiệp (TPDN) thời gian qua để xây dựng dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định số 153/2020/NĐ-CP...

Siết ngân hàng đầu tư trái phiếu, doanh nghiệp bù đắp hụt vốn từ đâu?

Trái phiếu doanh nghiệp: Siết, mở, rồi lại... siết

Điều này xuất phát từ thực tế của thị trường với sự bùng nổ của phát hành trái phiếu giai đoạn qua, đi kèm là những rủi ro cho nhà đầu tư và hơn thế, có thể tiềm ẩn hệ lụy rủi ro cho thị trường nói chung.

Trái phiếu doanh nghiệp phát hành riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp mới bắt buộc phải có định mức tín nhiệm (ảnh minh họa)

Theo đó, dự thảo Nghị định mới của Bộ Tài chính thay thế Nghị định vừa có hơn 1 năm tuổi khi được ban hành vào ngày cuối cùng của năm 2020, sẽ hướng đến ngăn chặn tăng trưởng nóng của thị trường.

Ông Nguyễn Hoàng Dương, Phó Vụ trưởng Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính) cho biết, hiện quy mô thị trường TPDN đạt khoảng 15,9% GDP là một con số rất lớn, vượt ngoài sự tưởng tượng của cơ quan quản lý.

“Hiện tăng trưởng tín dụng được điều hành một cách thận trọng hơn, nhất là với những lĩnh vực nhạy cảm như bất động sản, phần thiếu hụt vốn được kênh phát hành TPDN bù đắp, yểm trợ. Tuy nhiên, thị trường phát triển nhanh chắc chắn tiềm ẩn những rủi ro”, ông Dương nói.

Trước tình hình đó, Bộ Tài chính đang hướng đến sửa đổi “mạnh tay” đối với Nghị định, sau một năm “mở”. Chúng ta nhớ rằng trước đó 2020, để thúc đẩy thị trường TPDN rộng đường tăng trưởng và sớm đảm đương vai trò kênh vốn trung dài hạn của doanh nghiệp trong nền kinh tế, Nghị định 81/2020 đã được ban hành có hiệu lực từ tháng 9/2020; tuy nhiên “độ mở” của Nghị định quá hẹp khiến TPDN khó có cơ hội bùng nổ; do đó Nghị định 153 đã được ban hành. Vì vậy, nếu dự thảo Nghị định sửa đổi Nghị định 153 được ban hành theo hướng “siết mạnh tay” thì đây chính là cú điều chỉnh quy định theo thực tế thị trường và cơ quan điều hành đang bám sát diễn biến thị trường để có định hướng quản lý phù hợp.

Siết theo hướng nào?

Về phía tạo lập thị trường, dự thảo Nghị định bổ sung các quy định để đẩy nhanh việc thiết lập thị trường giao dịch TPDN riêng lẻ tại Sở Giao dịch Chứng khoán cho các nhà đầu tư chứng khoán chuyên nghiệp nhằm tăng tính thanh khoản, tăng cường tính công khai, minh bạch, tăng cường quản lý, giám sát đối với các trái phiếu đưa vào giao dịch trên thị trường thứ cấp; sửa đổi một số quy định về thời hạn và nội dung công bố thông tin nhằm khắc phục những bất cập thời gian vừa qua, tăng cường tính minh bạch của doanh nghiệp phát hành trái phiếu và việc sử dụng vốn phát hành trái phiếu của doanh nghiệp.

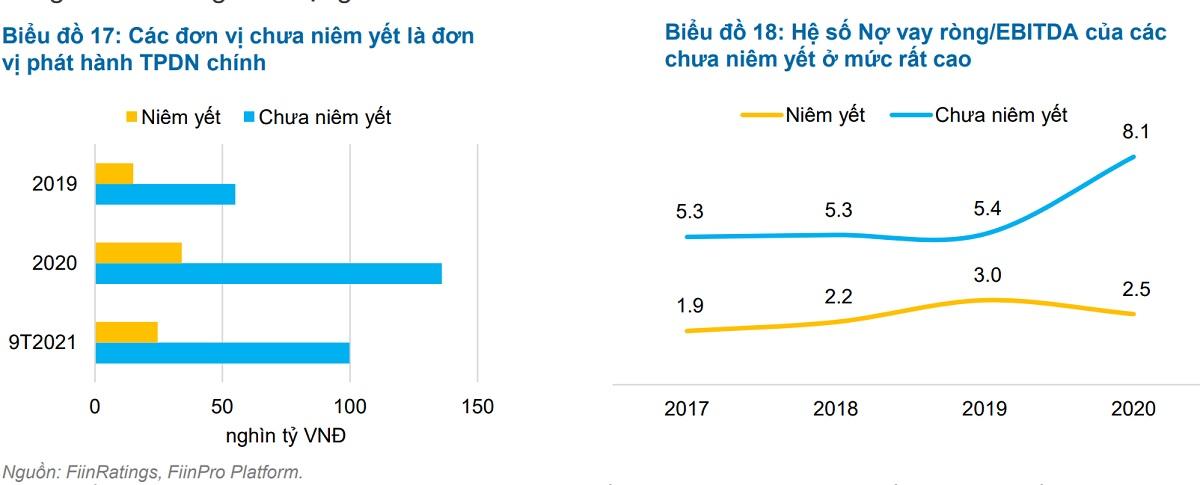

Theo Fiin Group, số liệu trên được tính toán từ BCTC của 12 doanh nghiệp niêm yết và 68 doanh nghiệp chưa niêm yết trong lĩnh vực bất động sản dân cư có hoạt động phát hành trái phiếu trong năm 2021, với tổng giá trị trái phiếu phát hành của các doanh nghiệp này đạt gần 120 ngàn tỷ trong 9T2021.

Về phía thành viên tham gia thị trường là doanh nghiệp, đáng chú ý của dự thảo Nghị định sửa đổi, bổ sung một số điều của Nghị định 153 là sửa đổi quy định về mục đích phát hành TPDN nhằm tăng cường trách nhiệm và nghĩa vụ của doanh nghiệp phát hành trong việc sử dụng tiền thu từ phát hành trái phiếu đúng mục đích.

Đặc biệt, dự thảo đồng thời bổ sung điểm a1 khoản 3 Điều 8 theo hướng, trường hợp phát hiện doanh nghiệp phát hành sử dụng tiền thu từ phát hành trái phiếu không đúng mục đích tại phương án phát hành trái phiếu hoặc cam kết với nhà đầu tư thì nhà đầu tư yêu cầu doanh nghiệp phát hành trái phiếu mua lại trái phiếu trước hạn.

"Lằn ranh đỏ" siết ngân hàng đầu tư trái phiếu doanh nghiệp

Như vậy, đây là quy định chặt từ phía doanh nghiệp và có ý nghĩa bảo vệ nhà đầu tư. Tuy nhiên trên thực tế, cũng phải nói rằng không ít nhà đầu tư khi mua trái phiếu doanh nghiệp trên thị trường hiện tại, vẫn ít quan tâm đến mục đích phát hành và kế hoạch sử dụng vốn huy động của chủ thể phát hành; thay vào đó họ quan tâm khía cạnh lợi suất. Dù vậy, việc quy định tại điểm a1 khoản 3 Điều 8 sẽ hợp thức hóa các trường hợp xử phạt mà đã có tiền lệ mới đây như phạt Công ty cổ phần Tập đoàn VsetGroup và Apec Group vì chào bán “chui” trái phiếu với các dấu hiệu bất thường. Theo đó, UBCKNN đã yêu cầu các Công ty này phải thu hồi toàn bộ trái phiếu đã phát hành.

Ở phía trái chủ, điểm d khoản 1 Điều 8 dự thảo quy định: “Trước khi thực hiện giao dịch mua, bán trái phiếu, nhà đầu tư phải được xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp”. Dự thảo này cũng bổ sung, sửa đổi cách thức xác định nhà đầu tư chứng khoán chuyên nghiệp là đối tượng được phép đầu tư và giao dịch TPDN phát hành riêng lẻ. Cụ thể, TPDN chào bán riêng lẻ chỉ được giao dịch giữa các nhà đầu tư chứng khoán chuyên nghiệp, trừ trường hợp thực hiện theo bản án, quyết định của Tòa án đã có hiệu lực pháp luật, quyết định của Trọng tài hoặc thừa kế theo quy định của pháp luật. Nhà đầu tư chứng khoán chuyên nghiệp là cá nhân chỉ được mua TPDN chào bán riêng lẻ có xếp hạng tín nhiệm, trừ trường hợp thực hiện theo bản án, quyết định của Tòa án đã có hiệu lực pháp luật, quyết định của Trọng tài hoặc thừa kế theo quy định của pháp luật.

Xếp hạng tín nhiệm: Băn khoăn số lượng hay chất lượng?

Dự thảo Nghị định bổ sung quy định việc xếp hạng tín nhiệm theo hướng hồ sơ chào bán phải có kết quả xếp hạng tín nhiệm của tổ chức xếp hạng tín nhiệm đối với doanh nghiệp phát hành trái phiếu và trái phiếu phát hành trong trường hợp phát hành trái phiếu cho nhà đầu tư chứng khoán chuyên nghiệp là cá nhân, phát hành trái phiếu không có tài sản bảo đảm, không có bảo lãnh thanh toán, doanh nghiệp phát hành có kết quả kinh doanh của năm liền trước năm phát hành lỗ hoặc có lỗ lũy kế tính đến năm phát hành.

Về điểm này, Diễn đàn Doanh nghiệp đã từng có bài viết nêu quan điểm của các chuyên gia, đây là quy định cần đối với một thị trường TPDN phát triển, hướng đến nhằm thu hút các nhà đầu tư lớn, quốc tế, những tổ chức, cá nhân chuyên nghiệp luôn yêu cầu các chuẩn mực công bố thông tin, xếp hạng tín nhiệm độc lập đối với doanh nghiệp phát hành. Tuy nhiên, “xếp hạng tín nhiệm không phải là tất cả và nhà đầu tư về lâu dài cần được xem xét chủ động theo khẩu vị rủi ro để chấp nhận cả những doanh nghiệp không có xếp hạng tín nhiệm cao”, một chuyên gia đánh giá.

Trước khi Dự thảo Nghị định sửa đổi Nghị định 153 được thông qua, ông Nguyễn Hoàng Dương cũng cho biết, “Thị trường Việt Nam có đặc thù khi chúng ta càng khuyến nghị, càng cảnh báo, nhà đầu tư lại có thiên hướng tăng đầu tư và cũng chưa quan tâm đến rủi ro. Chúng tôi đang thiết kế hành lang pháp lý hướng quản lý chặt chẽ hơn trong phát hành TPDN riêng lẻ”.

Hy vọng hướng thiết kế này sẽ không theo cách siết – mở - siết có tính ngắn hạn mặc dù cần cập nhật theo thực tế diễn biến thị trường. Bởi cũng phải nói rằng thị trường TPDN hiện tại tồn tại rất nhiều vấn đề mà việc khơi thông khung pháp lý có hiệu quả đến đâu, vẫn là chuyện có thể còn để ngỏ. Ví dụ theo Bộ Tài chính đánh giá: “Chúng tôi nhận thấy, khối lượng nhà đầu tư cá nhân giảm trên 50%. Nhưng qua theo dõi, bằng cách nào đó, họ vẫn tham gia rất nhiều vào thị trường”. Vậy, vai trò của cơ quan quản lý để giám sát con đường nhà đầu tư cá nhân tham gia vào thị trường ra sao, khâu "lách” là ở đâu và mức độ kiểm soát để hạn chế, bít tối đa tác động rủi ro từ con đường đó như thế nào, ngoài những khuyến nghị và các chế tài chưa cụ thể, là một câu hỏi.

Ngoài ra, kế hoạch giám sát chất lượng của chính các Công ty xếp hạng tín nhiệm mà dự kiến đến năm 2030, Bộ Tài chính sẽ cấp phép tối đa 5 doanh nghiệp xếp hạng định mức tín nhiệm; và theo Bộ đây là mắt xích còn thiếu của thị trường, thì sẽ như thế nào, chất lượng xếp hạng có giá trị tham khảo, tin cậy ra sao... cũng là những yếu tố rất cần được định lượng cụ thể...

Theo Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), trong năm 2021 có tổng cộng 964 đợt phát hành TPDN trong nước với tổng giá trị đạt 595 nghìn tỷ đồng, trong đó có 937 đợt phát hành riêng lẻ và 23 đợt phát hành ra công chúng, 4 đợt phát hành trái phiếu ra thị trường quốc tế tổng giá trị 1.425 tỷ USD.

Nhóm ngân hàng thương mại hiện dẫn đầu về giá trị phát hành với tổng khối lượng phát hành 223.01 nghìn tỷ đồng, có 55.3 nghìn tỷ đồng trái phiếu tăng vốn cấp 2 (chiếm 25%), 73% trái phiếu phát hành kỳ hạn ngắn 2-4 năm. Một số ngân hàng có khối lượng phát hành đáng chú ý trong năm như NH TMCP Việt Nam Thịnh Vượng (17,030 tỷ đồng), NH TMCP Sài Gòn- Hà Nội (13,350 tỷ đồng). Trong nhóm ngân hàng, tháng 12 là thời điểm phát hành nhiều nhất với tổng giá trị 46,926 tỷ đồng (chiếm trên 1/5 tổng KL phát hành của cả năm 2021).

Nhóm bất động sản đứng ở vị trí thứ 2 với tổng giá trị phát hành đạt 214.44 nghìn tỷ đồng, chiếm 36%. Trong đó có khoảng có khoảng 29% giá trị trái phiếu phát hành không có tài sản bảo đảm hoặc bảo đảm bằng cổ phiếu. Lãi suất phát hành dao động trong khoảng 8%-13%/năm, bên cạnh đó có một vài doanh nghiệp có mức lãi suất phát hành chỉ ở mức khoảng 5%-6%/năm. Kỳ hạn 1-3 năm chiếm phần lớn giá trị phát hành trong năm với 142,389 tỷ đồng, chiếm 67.33%.

Trong năm 2021, có 4 đợt phát hành trái phiếu ra thị trường quốc tế gồm: Tập đoàn Vingroup (500 triệu USD), trái phiếu xanh của Công ty Cổ phần Bất động sản BIM (200 triệu USD) và trái phiếu chuyển đổi của Novaland (300 triệu USD), trái phiếu bền vững của Vinpearl (425 triệu USD).