Lợi nhuận năm 2024 các ngân hàng ước đạt 62 nghìn tỷ đồng

Ước tính lợi nhuận sau thuế quý IV/2024 của các ngân hàng niêm yết tăng 14,5% so với cùng kỳ năm 2023, đưa tổng lợi nhuận năm 2024 lên 62 nghìn tỷ đồng.

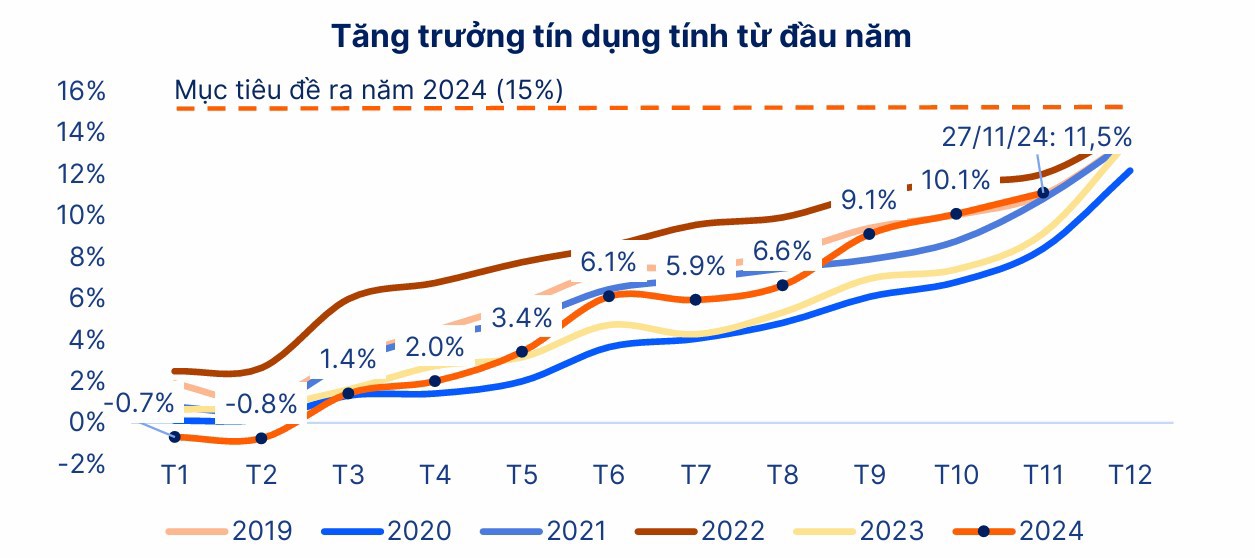

Trong bối cảnh đó, tăng trưởng tín dụng được dự báo sẽ tăng mạnh trong những tháng cuối năm, đẩy thu nhập lãi của các ngân hàng lên cao so với các quý trước nhờ tính thời vụ.

Trong 9 tháng năm 2024, lợi nhuận sau thuế của 27 ngân hàng niêm yết đạt 56 nghìn tỷ đồng. Tính từ đầu năm, lợi nhuận sau thuế vẫn duy trì tốc độ tăng trưởng trên 10% so với cùng kỳ. Trong quý III/2024, lợi nhuận sau thuế tăng 18% so với cùng kỳ năm 2023, nhưng giảm 8% so với quý trước do chi phí tăng, với Chỉ số chi phí trên thu nhập (CIR) toàn ngành Ngân hàng đạt 33,9%, tăng 2,1 điểm phần trăm so với quý II/2024.

Nguồn: SHS

Bước sang quý IV/2024, theo ước tính của Trung tâm Phân tích Công ty Chứng khoán MB (MBS Research), lợi nhuận sau thuế của các ngân hàng niêm yết sẽ tăng trưởng 14,5% so với cùng kỳ năm trước và tăng 11,1% so với quý III/2024. Như vậy, tổng lợi nhuận sau thuế của các ngân hàng niêm yết đến cho cả năm 2024 có thể đạt con số 62,1 nghìn tỷ đồng.

Mặc dù ước tính tăng trưởng tín dụng của các ngân hàng trong quý IV/2024 sẽ cao hơn so với quý III/2024 nhưng Tỷ suất lợi nhuận lãi thuần (NIM) được dự kiến sẽ giảm nhẹ. Thu nhập ngoài lãi được dự báo sẽ suy giảm so với cùng kỳ năm trước do các hoạt động ngoài lãi vẫn chưa có dấu hiệu hồi phục trong quý III/2024.

Chi phí trích lập dự phòng dự báo sẽ cao hơn so với quý trước và tăng nhẹ 1,4% so với cùng kỳ năm ngoái trong 3 tháng cuối năm, do nền so sánh cao của năm ngoái.

Trong danh sách các ngân hàng theo dõi, MBS Research kỳ vọng Ngân hàng TMCP Phương Đông (OCB), Ngân hàng TMCP Tiên Phong (TPBank), Ngân hàng TMCP Việt Nam Thịnh vượng (VPBank) có mức tăng trưởng lợi nhuận ấn tượng hơn cả nhờ nền so sánh thấp của năm ngoái khi chịu tác động bởi trích lập dự phòng cao.

Ngân hàng TMCP Công Thương Việt Nam (Vietinbank) và Ngân hàng TMCP Kỹ thương (Techcombank) là 2 ngân hàng có quy mô lớn được kỳ vọng sẽ có mức tăng khả quan hơn so với các ngân hàng cùng quy mô.

Tính đến hết ngày 27/11/2024, tăng trưởng tín dụng toàn ngành Ngân hàng ước đạt 11,5%. Tổng dư nợ tín dụng tính đến hết tháng 9/2024 đạt hơn 14,8 triệu tỷ đồng, trong đó 27 ngân hàng niêm yết chiếm 11,4 triệu tỷ đồng (77% toàn ngành).

Nhóm ngân hàng tư nhân đặc biệt là nhóm cho vay doanh nghiệp có tốc độ tăng trưởng tín dụng cao hơn nhóm ngân hàng quốc doanh, như: Techcombank, Ngân hàng TMCP Phát triển TP. Hồ Chí Minh (HDBank) hay Ngân hàng TMCP Lộc Phát Việt Nam (LPBank) đều đã vượt hạn mức năm và đã được nới room tín dụng trong quý IV/2024.

Trong nhóm ngân hàng tư nhân cho vay bán lẻ, VPBank tăng trưởng tín dụng 9% (55% hạn mức), khá thấp so với các ngân hàng thương mại khác trong nhóm. Lý do một phần đến từ việc VPBank tiếp tục chủ động giảm dư nợ trái phiếu doanh nghiệp. Trong 9 tháng năm 2024, nhà băng này ghi nhận giảm 47% dư nợ trái phiếu doanh nghiệp xuống 18.442 tỷ đồng sau khi đã giảm 20% trong năm 2023.