Doanh nghiệp đầu tiên phá sản khi vẫn đang niêm yết: Những ngân hàng nào là chủ nợ của SPP?

Từ năm 2013, những sản phẩm mang tính cạnh tranh đem lại doanh thu và vị thế cho doanh nghiệp, song mặt ngược lại đây cũng là năm SPP bắt đầu khó khăn về nguồn vốn.

Tòa án nhân dân Tp.HCM vừa ban hành quyết định mở thủ tục phá sản đối với CTCP Bao bì Nhựa Sài Gòn (Saplastic - SPP). Quyết định được đưa ra khi tòa án xét thấy có các căn cứ chứng minh công ty mất khả năng thanh toán. Thẩm phán phụ trách tiến hành thủ tục phá sản là bà Phùng Thị Như Mai.

Trong 30 ngày kể từ ngày cuối cùng đăng tải thông tin về quyết định mở thủ tục phá sản này, các chủ nợ phải gửi giấy đòi nợ cho doanh nghiệp quản lý, thanh lý tài sản là Công ty Hợp danh quản lý và Thanh lý tài sản Sen Việt.

Các chủ nợ phải nêu cụ thể các khoản nợ, số nợ đến hạn và chưa đến hạn, số nợ có bảo đảm và không có bảo đảm mà doanh nghiệp phải trả đi kèm với các tài liệu chứng minh. Hết thời hạn mà chủ nợ không gửi giấy đòi nợ thì được coi là từ bỏ quyền đòi nợ.

Trước đó, SPP cho biết đang làm việc với đối tác là Tập đoàn PHI Group, Inc của Mỹ để thu hút vốn đầu tư, với phương án dự kiến bán 51% vốn và thu về khoảng 50 triệu USD. Với số tiền thu được, Công ty dự sử dụng để phục vụ cho hoạt động sản xuất kinh doanh và trả nợ ngân hàng.

Tuy nhiên, đến nay chưa kịp bán vốn để cân đối dòng tiền, SPP phải đối mặt với bản án phá sản do mất thanh khoản hoạt động. Theo BCTC gần nhất quý 3/2019, SPP có tổng tài sản 1.171 tỷ đồng, tổng vay nợ tài chính hơn 738 tỷ đồng. Công ty thua lỗ gần 3 tỷ đồng trong 9 tháng đầu năm 2019 nhưng lợi nhuận sau thuế chưa phân phối vẫn có hơn 27 tỷ đồng trên vốn điều lệ 251 tỷ đồng.

Từng đi đầu công nghệ mới với hàng loạt khách hàng tên tuổi Vinamilk, Nestle, Vifon, IDP, Nutifood, Masan…

Về SPP, Công ty sớm được thành lập vào năm 2001, chuyên nghiên cứu sản xuất sản phẩm bao bì nhựa mềm màng ghép phức hợp Saplastic. Năm 2001, Công ty chính thức khởi công Nhà máy trên diện tích 5.208m2 tại KCN Tân Bình (Tp.HCM), đây cũng là tiền đề cho sự phát triển mạnh mẽ những năm về sau với sản phẩm bao bì công nghệ cao, bao bì nhựa mềm màng ghép phức hợp mang tính cạnh tranh.

Kết quả, những năm 2004-2009 SPP chiếm được ưu thế trên thị trường, và là đối tác của hàng loạt khách hàng lớn như Acecook, Nestle, VinaCafe... Đặc biệt, SPP còn tạo được tên tuổi với mặt hàng túi nhỏ Vinacafe - sản phẩm lúc bấy giờ chưa có thương hiệu nào trong nước sản xuất được.

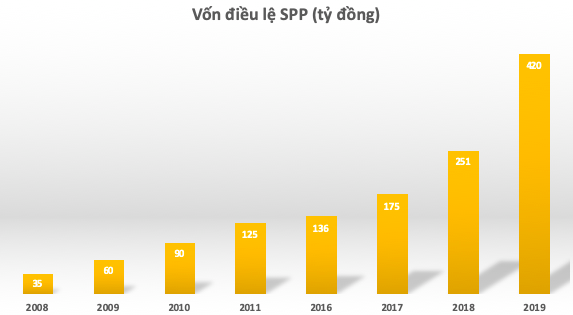

Năm 2007, SPP chính thức chuyển đổi thành CTCP với 2 cổ đông chiến lược là Vietnam Holiding và Chứng khoán BIDV, năm 2008 SPP chính thức chào sàn HNX và liên tục tăng vốn hoạt động. Ghi nhận, Công ty đã tăng vốn từ mức 35 tỷ (năm 2009) lên 420 tỷ đồng.

Năm 2013, SPP mở rộng đầu tư với sản phẩm đặc thù túi đun quá nhiệt (Retort bag) cho các khách hàng tên tuổi như Vifon, Vinamilk, Masan; màng nắm cốc sữa cho Mộc Châu, Vinamilk... Những sản phẩm mang tính cạnh tranh đem lại doanh thu và vị thế cho doanh nghiệp, song mặt ngược lại đây cũng là năm SPP bắt đầu khó khăn về nguồn vốn.

Giá nguyên liệu tăng, phải đầu tư công nghệ mới… từ năm 2013 SPP đã bắt đầu gặp khó khăn về dòng vốn

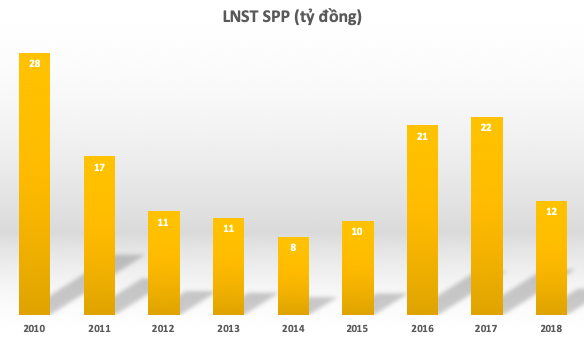

Bước sang năm 2014, suy thoái kinh tế kéo dài tác động đáng kể lên ngành bao bì, trong đó ảnh hưởng lớn lên nguyên liệu đầu vào bắt đầu thu hẹp biên lợi nhuận Công ty. Được biết, phần lớn doanh số SPP đến từ doanh thu thành phẩm, đến giai đoạn 2017-2018 khi thuế áp với nguyên liệu đầu vào (từ 0% lên 3%) đã kéo giảm phân nửa con số này.

Chưa kể, áp lực đến từ các đối thủ trên thị trường với những công nghệ mới, dòng sản phẩm mới khiến SPP mất dần vị thế cạnh tranh. Khó khăn về nguồn vốn, Công ty liên tục phát hành mới nhằm bổ sung vốn lưu động.

Năm 2019, SPP thông qua phương án phát hành 169 tỷ đồng nhằm đầu tư vốn đối ứng cho dự án Dự án đầu tư nhà máy Saplastic long an - Công suất 180 triệu m2/năm với dây chuyền công nghệ hiện đại, hướng đến năm 2020 doanh thu Công ty sẽ đạt 2.500 tỷ đồng/năm. Dự án dự kiến khởi công vào quý 1/2019 đến hết quý 4/2019, tổng vốn 1.141 tỷ đồng.

Việc mở rộng đầu tư mới khiến áp lực chi phí ban đầu nặng, đi cùng những khó khăn hiện hữu về dòng vốn lưu động, sự biến động giá nguyên liệu đầu vào… khiến thanh khoản SPP dần đối mặt với nguy cơ mất cân đối trầm trọng.

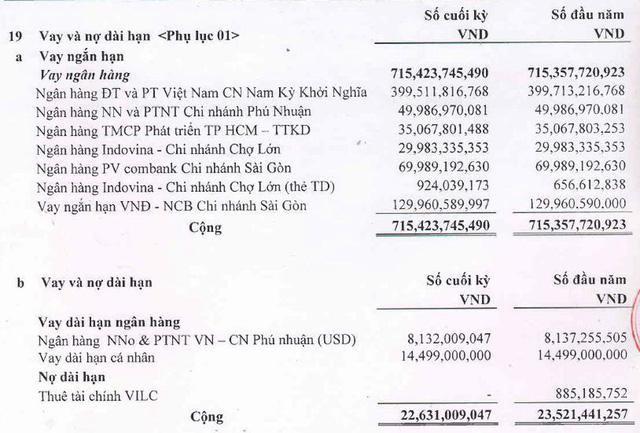

Tính đến 30/9/2019, SPP ghi nhận tổng nợ phải trả lên tới hơn 891 tỷ đồng, cao gấp hơn 3 lần vốn chủ. Trong đó, nợ thuê tài chính ngắn hạn chiếm hơn 715 tỷ đồng chủ yếu vay mượn tại các ngân hàng thương mại, được SPP thế chấp bằng tài sản cố định như máy móc nguyên liệu, đất, quyền sử dụng đất…

Đáng chu ý, 2 chủ nợ lớn nhất của Công ty là BIDV - Chi nhánh Nam Kỳ Khởi Nghĩa với dư nợ hơn 399 tỷ đồng; tài sản đảm bảo là máy móc thiết bị, nguyên liệu, quyền sử dụng đất của Công ty và quyền sử dụng đất của bên thứ 3. Cụ thể là quyền sử dụng đất, quyền sở hữu nhà ở và các tài sản khác gắn liền với đất của ông Dương Quốc Thái và bà Lưu Thị Minh Hằng; quyền sở hữu nhà ở và các tài sản khác gắn liền với đất tại số 105 Hồ Tùng Mậu, phường Bến Nghé, quận 1, Tp.HCM của ông Dương Văn Xuyên và bà Phan Thị Ngào; quyền sử dụng đất, quyền sở hữu nhà ở và tài sản khác gắn liền với đất tại Khu công nghiệp Tân Bình của SPP.

Ngoài ra, Ngân hàng Quốc dân (NCB) - Chi nhánh Sài Gòn cũng ghi nhận dư nợ với SPP gần 130 tỷ đồng. Các khoản dư nợ này không biến động nhiều so với đầu kỳ.

Ghi nhận tại BCTC soát xét bán niên 2019, kiểm toán đưa ra ý kiến ngoại trừ về khoản vay và nợ thuê tài chính. Trong đó, SPP đang nợ quá hạn 644,5 tỷ đồng, bao gồm vay 399,5 tỷ từ BIDV – CN Nam Kỳ Khởi Nghĩa, 50 tỷ từ Agribank – CN Phú Nhuận, 35 tỷ từ BIDV Tp.HCm, 30 tỷ từ Ngân hàng TNHH Indovina – CN Chợ Lớn và 129,9 tỷ từ Ngân hàng TMCP Quốc dân – CN Sài Gòn.

Đồng thời, Công ty chưa hạch toán đủ chi phí lãi vay phải trả cho kỳ kế toán 6 tháng đầu năm vào kết quả kinh doanh trong kỳ, tổng chi phí lãi vay ước tính 25,5 tỷ đồng.

Theo giải trình, trong kỳ Công ty chưa hạch toán đủ chi phí lãi vay phải trả cho kỳ kế toán 6 tháng đầu năm 2019 vào kết quả kinh doanh vì Công ty và các tổ chức tín dụng đang trong quá trình thương lượng, chưa có sự thống nhất về số lãi vay phải trả đối với từng hợp đồng tín dụng. Với nợ vay quá hạn ngân hàng, Công ty đang tái cơ cấu hoạt động SXKD, vì vậy Công ty gặp một số khó khăn về tài chính.