Doanh nghiệp địa ốc khó huy động vốn, áp lực lãi vay mua nhà tăng

Việc giảm tỷ lệ cho vay đối với lĩnh vực bất động sản (BĐS), và kiểm soát chặt việc phát hành trái phiếu sẽ khiến các doanh nghiệp ngành địa ốc gặp khó khăn trong việc huy động vốn.

Các doanh nghiệp ngành BĐS sẽ gặp khó khăn trong việc huy động vốn trong những quý tới.

Kiểm soát chặt phát hành trái phiếu doanh nghiệp

Theo Công ty chứng khoán VNDIRECT, trong những năm qua, Ngân hàng Nhà nước (NHNN) đã từng bước hướng dòng vốn tín dụng vào lĩnh vực sản xuất, dịch vụ, nông nghiệp, ... và giảm tỷ lệ cho vay đối với lĩnh vực BĐS. Thông tư 22/2019/TT-NHNN có hiệu lực từ năm 2020 yêu cầu các ngân hàng thương mại giảm tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng cho vay trung, dài hạn xuống còn 34% từ tháng 10/2021 và 30% từ tháng 10/2022.

Do đó, tăng trưởng tín dụng vào lĩnh vực BĐS đã chậm lại từ 26% năm 2018 xuống còn 12% năm 2021 và có thể giảm xuống 9-10% năm 2022. Vào tháng 4/2022, để hạn chế đầu cơ BĐS, NHNN đã yêu cầu các ngân hàng giám sát chặt chẽ tín dụng vào lĩnh vực BĐS và hạn chế tín dụng đối với đầu tư BĐS cao cấp, BĐS du lịch, nghỉ dưỡng và đầu cơ BĐS.

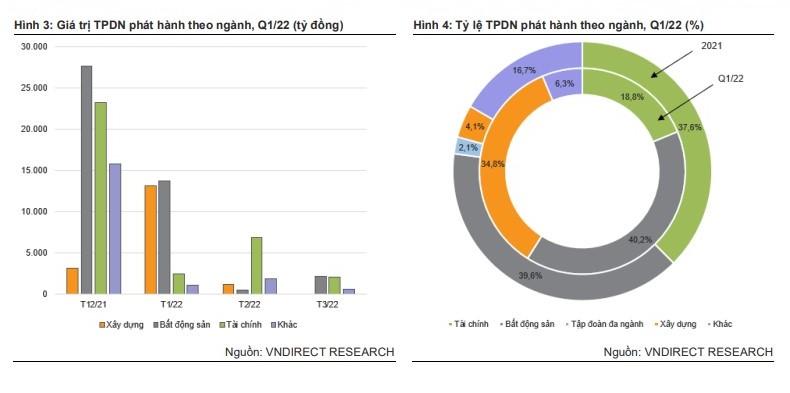

Bên cạnh đó, Chính phủ cũng yêu cầu cần giám sát thị trường trái phiếu doanh nghiệp do rủi ro vi phạm phát hành và đấu giá quyền sử dụng đất. Theo nghiên cứu của VNDIRECT, trái phiếu doanh nghiệp BĐS chiếm 40% tổng giá trị phát hành trong quý I/2022, với mức tăng trưởng mạnh mẽ 73,1% so với cùng kỳ. Để giảm thiểu rủi ro và tăng cường tính minh bạch của thị trường, Bộ Tài chính đang khẩn trương rà soát khung pháp lý với các điều kiện chặt chẽ hơn đối với các tổ chức phát hành, đặc biệt là phát hành riêng lẻ.

NHNN sẽ giám sát, kiểm tra các tổ chức tín dụng đầu tư vào trái phiếu doanh nghiệp, cung cấp dịch vụ bảo lãnh phát hành chứng khoán, đầu tư, phân phối trái phiếu doanh nghiệp, đặc biệt là trái phiếu của doanh nghiệp BĐS, doanh nghiệp có khối lượng phát hành lớn, lãi suất cao, kết quả kinh doanh âm và không có tài sản đảm bảo.

“Do đó, chúng tôi cho rằng việc phát hành trái phiếu doanh nghiệp, đặc biệt là lĩnh vực BĐS sẽ bị kiểm soát chặt chẽ trong vài quý tới. Trong bối cảnh thắt chặt tín dụng vào lĩnh vực BĐS và giám sát chặt chẽ hoạt động phát hành trái phiếu doanh nghiệp, chúng tôi cho rằng các chủ đầu tư Việt Nam có thể sẽ gặp thách thức trong việc huy động vốn trong vài quý tới”, VNDIRECT nhận định.

Áp lực lãi suất vay mua nhà gia tăng

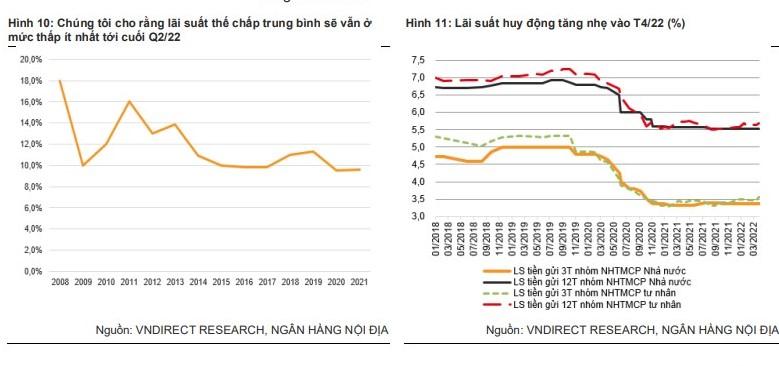

Theo VNDIRECT, tính đến ngày 26/4/2022, lãi suất huy động kỳ hạn 3 tháng và kỳ hạn 12 tháng của các ngân hàng quốc doanh không đổi so với mức cuối năm 2021 trong khi lãi suất tiền gửi kỳ hạn 3 tháng và lãi suất huy động kỳ hạn 12 tháng của các ngân hàng tư nhân lần lượt tăng 14 điểm cơ bản và 13 điểm cơ bản so với mức cuối năm 2021.

VNDIRECT cho rằng, lãi suất huy động khó duy trì mức thấp lịch sử và có thể sẽ tăng 30 - 50 điểm cơ bản cho cả năm 2022 do (1) nhu cầu huy động vốn cao hơn khi tín dụng tăng tốc, (2) áp lực lạm phát ở Việt Nam sẽ gia tăng trong năm 2022, (3) cạnh tranh gay gắt hơn với các kênh đầu tư khác như bất động sản, chứng khoán để thu hút dòng vốn. Lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng thương mại có thể tăng lên 5,9 - 6,1%/năm vào cuối năm 2022 (hiện ở mức 5,5 - 5,7%/năm), vẫn thấp hơn so với mức trước đại dịch là 7,0%/năm.

Cũng theo VNDIRECT, các ngân hàng thương mại có khả năng tăng lãi suất cho vay đối với các khoản vay thông thường khác để bù đắp việc tăng lãi suất huy động, đặc biệt trong bối cảnh thắt chặt kiểm soát tín dụng vào lĩnh BĐS như hiện nay.

“Chúng tôi kỳ vọng lãi suất thế chấp cho vay mua nhà trong năm 2022 sẽ dao động trong khoảng 9,5% - 10%, vẫn thấp hơn so với mức trước đại dịch là 11 - 11,5%/năm. Chúng tôi duy trì quan điểm lãi suất thế chấp cho vay mua nhà vẫn ở mức thấp vào năm 2022 và do đó, không kỳ vọng các giao dịch căn hộ bị ảnh hưởng tiêu cực trong năm 2022”, chuyên gia của VNDIRECT nhấn mạnh.

Ông Lê Hoàng Châu, Chủ tịch Hiệp hội Bất động sản TP HCM cũng bày tỏ lo ngại, nếu doanh nghiệp bất động sản khó tiếp cận vốn, việc phát hành trái phiếu doanh nghiệp cứ tiếp tục bị "siết chặt” lại, thì đó là tín hiệu không tốt cho thị trường BĐS, một trong những trụ cột của nền kinh tế.

Theo đó, ông cho rằng đối với doanh nghiệp BĐS, có 2 kênh rất vốn rất quan trọng là tín dụng ngân hàng và TPDN. Hiện NHNN đang siết dần tín dụng ngân hàng vào BĐS theo lộ trình đến cuối năm tới sẽ giảm còn 30% GDP. Ngay trong năm 2017– 2018, các doanh nghiệp đã tập trung tìm kiếm nguồn vốn thay thế, cho nên thị trường TPDN đã phát triển rất mạnh trong 4 năm trở lại đây. Đây là việc làm đi đúng chủ trương vì nguồn vốn ngân hàng chỉ là ngắn hạn. Nhưng nếu siết quá mức, có thể khiến doanh nghiệp không có nguồn vốn phát triển dự án, thị trường không có nguồn cung mới, giá nhà sẽ tăng cao và người dân sẽ phải chịu.

Như vậy, cộng với xu hướng cạnh tranh lãi suất khiến áp lực lãi vay mua nhà tăng, người dân sẽ có nỗi lo kép bao gồm giá nhà cũng tăng nếu nguồn cung khan hiếm.